Cumplir estrictamente con todas las obligaciones tributarias en todos los mercados en los que estamos presentes es un principio fundamental de nuestra política fiscal. Concebimos la aplicación de buenas prácticas fiscales como una extensión de nuestro compromiso con la sostenibilidad y de nuestro enfoque de creación de valor.

Nuestra aproximación

- Entendemos que los impuestos son esenciales para contribuir al desarrollo social.

- Nuestras estructuras societarias están fundadas en razones comerciales e industriales, alineadas con la actividad del negocio y con sustancia real.

- Grifols no tiene presencia en territorios calificados como paraísos fiscales.

3 palancas esenciales

- Política fiscal

- Gobernanza

- Cumplimiento normativo

Contribución tributaria 2023

Principios y buenas prácticas

Nuestro compromiso fiscal

Grifols mantiene su compromiso de contribuir al desarrollo económico, social e industrial a través del cumplimiento de la legislación tributaria de los países en los que opera y paga la parte que debidamente corresponde en las jurisdicciones donde crea valor. Grifols utiliza estructuras societarias fundadas en razones comerciales e industriales, alineadas con la actividad del negocio y que cuentan con sustancia real. Grifols no tiene presencia en territorios calificados como paraísos fiscales.

La Política fiscal de Grifols establece los principios que rigen la gestión en materia fiscal de Grifols. Como parte crucial de la responsabilidad societaria, la fiscalidad es supervisada por el Consejo de Administración de Grifols, incluyendo la aprobación y seguimiento periódico de la Política fiscal del grupo y su alineación con la realidad del negocio y el compromiso de sostenibilidad. El desarrollo de la estrategia fiscal y el marco de cumplimiento fiscal corresponde a la alta dirección, bajo la supervisión del Consejo de Administración si bien, dicha implementación, puede involucrar a otras partes de la empresa que intervienen en tareas rutinarias y no rutinarias.

La compañía busca, en la medida de lo posible, desarrollar relaciones cooperativas con las autoridades fiscales fundadas en el respeto, la transparencia y la confianza mutua. En este sentido, el 26 de octubre de 2018, el Consejo de Administración de Grifols se adhirió al Código de Buenas Prácticas Tributarias de España, confirmando el compromiso inequívoco de la compañía con la transparencia, buena fe y cooperación con la agencia tributaria. En el marco de su compromiso con la transparencia, Grifols informa de manera regular sobre su estrategia tributaria y los impuestos pagados. Asimismo, la compañía informa y detalla controversias y posibles litigios en materia fiscal, en el caso de producirse, en las Cuentas Anuales Consolidadas y en información a los reguladores del Mercado.

Gobernanza

Es competencia del Consejo de Administración de la sociedad, integrado principalmente por consejeros y consejeras independientes, aprobar la política de control y gestión de riesgos, que establece los principios básicos y el marco general de actuación para la identificación, evaluación, control y gestión de los riesgos de toda naturaleza, incluido el fiscal, a los que se enfrenta la sociedad y sus sociedades filiales.

El Comité de Auditoría de la sociedad supervisa la eficacia del control interno, la auditoría interna y los sistemas de gestión de riesgos incluidos los fiscales-, y revisa periódicamente los sistemas de control interno y gestión de riesgos para que los principales riesgos se identifiquen, gestionen y den a conocer adecuadamente.

El Comité de Auditoría es asistido por el departamento de Auditoría Interna en estas funciones:

- Proporcionar aseguramiento respecto a los procesos de gestión de riesgos y la correcta evaluación de los mismos;

- Evaluar los procesos de gestión de riesgos, incluyendo la supervisión de controles y procedimientos.

El Comité de Riesgos Corporativo supervisa las responsabilidades de la dirección para evaluar, gestionar y controlar los riesgos y la integración de la gestión de riesgos en Grifols a través del proceso de gestión de riesgos de la sociedad.

Cumplimiento normativo

Grifols cumple con la legislación fiscal de los países en los que está presente y con las Líneas Directrices de la OCDE para las Empresas Multinacionales. En EE. UU., la compañía cumple, suscribe y reporta el Tax Control Framework Questionnaire (2019) elaborado por el Departamento del Tesoro de EE. UU. (IRS), que constituye un elemento que complementa el estándar OCDE sobre el Modelo de control de riesgos fiscales (MCRF), al instrumentar un mecanismo de “autoevaluación” de los elementos esenciales del sistema de gestión y control de riesgos fiscales. Los principios del sistema de control y gestión de riesgos de Grifols son aplicables a los riesgos fiscales, que se integran en la categoría de riesgos legales y regulatorios.

Política fiscal de Grifols

- El pago de impuestos es para Grifols un elemento esencial y un pilar de su contribución económica y social a la comunidad. Para ello cuenta con una política de cumplimiento y buenas prácticas en materia fiscal, la cual está pública en su web. El pago de impuestos se alinea plenamente con la actividad económica del grupo en todas aquellas jurisdicciones en las que el grupo opera.

- Grifols no tiene presencia en territorios calificados como paraísos fiscales y sus operaciones comerciales con terceros en esos o cualesquiera otros territorios se enmarcan en su actividad industrial y comercial ordinaria.

- Grifols rechaza el traslado de resultados de forma artificiosa a dichos territorios o el amparo en la opacidad informativa que esos territorios ofrecen, en coherencia con los principios y recomendaciones de fiscalidad internacional del Comité de Asuntos Fiscales de la OCDE en materia fiscal. La transparencia informativa en materia fiscal se considera esencial en la política fiscal de Grifols.

- Grifols evita riesgos fiscales significativos mediante la implementación de sistemas internos de información y control que permiten gestionar los asuntos fiscales de manera ordenada y experta.

- La política fiscal de Grifols está basada en una interpretación prudente y razonable de la normativa tributaria vigente en cada jurisdicción.

- Grifols utiliza los servicios de expertos fiscales independientes de reconocida y contrastada reputación antes de adoptar cualquier decisión empresarial que pueda tener repercusiones fiscales.

- Grifols ha establecido una política de precios de transferencia para todas aquellas operaciones con partes vinculadas que está alineada con los principios marcados por los principales organismos internacionales competentes. Esta política es revisada anualmente para evitar cualquier desviación sobre dichos principios.

- Grifols entiende y vela para que la tributación tenga una correlación adecuada con la estructura y ubicación de las actividades, recursos, medios personales y materiales y riesgos empresariales asumidos.

- Grifols no utiliza estructuras de carácter artificioso, ajenas a su actividad, con la finalidad de reducir la carga tributaria o la transferencia de beneficios.

- Grifols desarrolla y promueve una relación cooperativa y fluida con las administraciones tributarias basada en el respeto a la ley, la confianza, la buena fe, la reciprocidad y la cooperación.

- Grifols colabora con las administraciones tributarias competentes en la búsqueda de soluciones para conseguir certeza y estabilidad en los criterios fiscales a aplicar por la administración y para dar prioridad a vías no litigiosas de resolución de controversias.

- Grifols se compromete con la transparencia, por lo que actúa facilitando, de la forma más completa, la información y documentación con trascendencia fiscal que soliciten las administraciones tributarias competentes en el menor plazo posible.

- El 26 de octubre de 2018, el Consejo de Administración de Grifols se adhirió al Código de Buenas Prácticas Tributarias.

Contribución fiscal

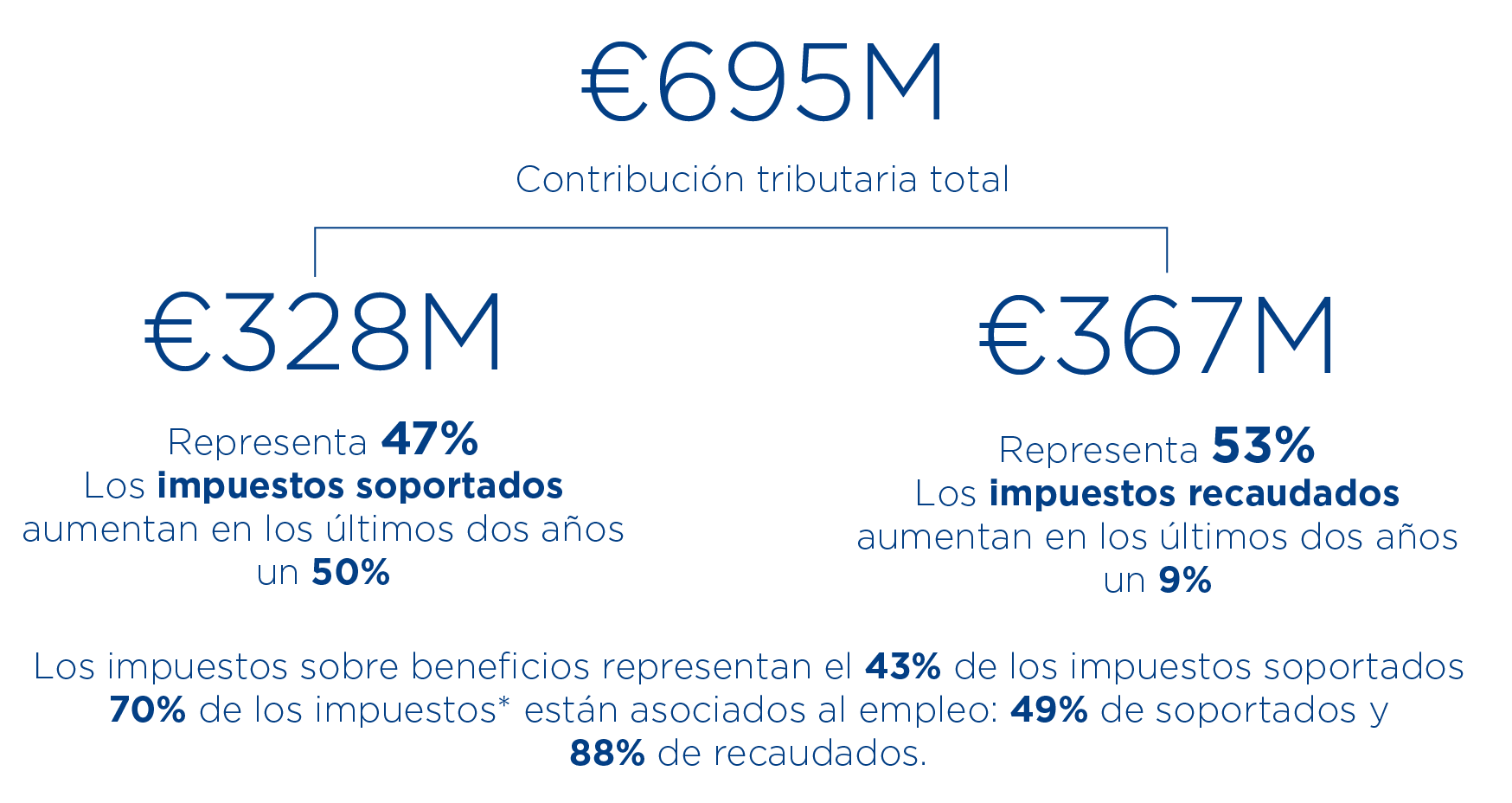

En el marco de su compromiso con la transparencia, Grifols reporta su contribución fiscal desde tres ámbitos diferentes: contribución por impuesto, valor fiscal distribuido y contribución por área geográfica. Para ello, Grifols ha adoptado la metodología Contribución Tributaria Total o Total Tax Contribution (en adelante referida como CTT) de PwC, que mide el impacto total que representa el pago de impuestos por parte de una compañía.

Esta metodología es consistente con la aproximación de la OCDE que pone en valor la relevancia del papel de los grupos empresariales en el sistema tributario tanto como contribuyentes (impuestos soportados) como recaudadores de impuestos en nombre de terceros (impuestos recaudados). El alcance de este análisis se ha realizado en aquellos países donde Grifols mantiene más operaciones, España, EE. UU., Irlanda, Alemania y Reino Unido. Entre ellos:

- Impuestos sobre beneficios: impuestos soportados sobre los beneficios obtenidos por las compañías como el impuesto sobre sociedades, el impuesto sobre actividades económicas e impuestos recaudados como determinadas retenciones por pagos a terceros.

- Impuestos sobre propiedades: impuestos sobre la titularidad, venta, transferencia u ocupación de la propiedad.

- Impuestos asociados al empleo: tanto soportados como recaudados, en los cuales se incluyen retenciones a cuenta del IRPF de los empleados o pagos a la seguridad social tanto a cargo de la persona empleada como de la compañía.

- Impuestos sobre productos y servicios: tienen en cuenta impuestos indirectos sobre la producción y consumo de bienes y servicios, incluyendo el IVA, derechos arancelarios, etc.

- Impuestos medioambientales: impuestos sobre el suministro, uso o consumo de productos y servicios que se considere que afectan al medioambiente.

Valor fiscal distribuido

Las diferentes actividades de Grifols generan los impuestos directos y recaudados que se pagan a las autoridades fiscales. En general, estas actividades altamente integradas pueden diferenciarse entre intereses netos, sueldos y salarios, impuestos (soportados y recaudados) y valor para el accionista.

El ratio del valor fiscal distribuido (VFD) permite conocer qué porcentaje del valor total generado por Grifols es destinado al pago de impuestos soportados y recaudados a las Administraciones Públicas.

![]()

El VFD se sitúa en el 31% a nivel global.

Significa que el 31% del valor generado por Grifols ha sido ingresado a la hacienda pública por medio de impuestos soportados (15%) y recaudados (16%)

De cada €100 de valor generado en 2023 Grifols ha destinado €31 al pago de impuestos

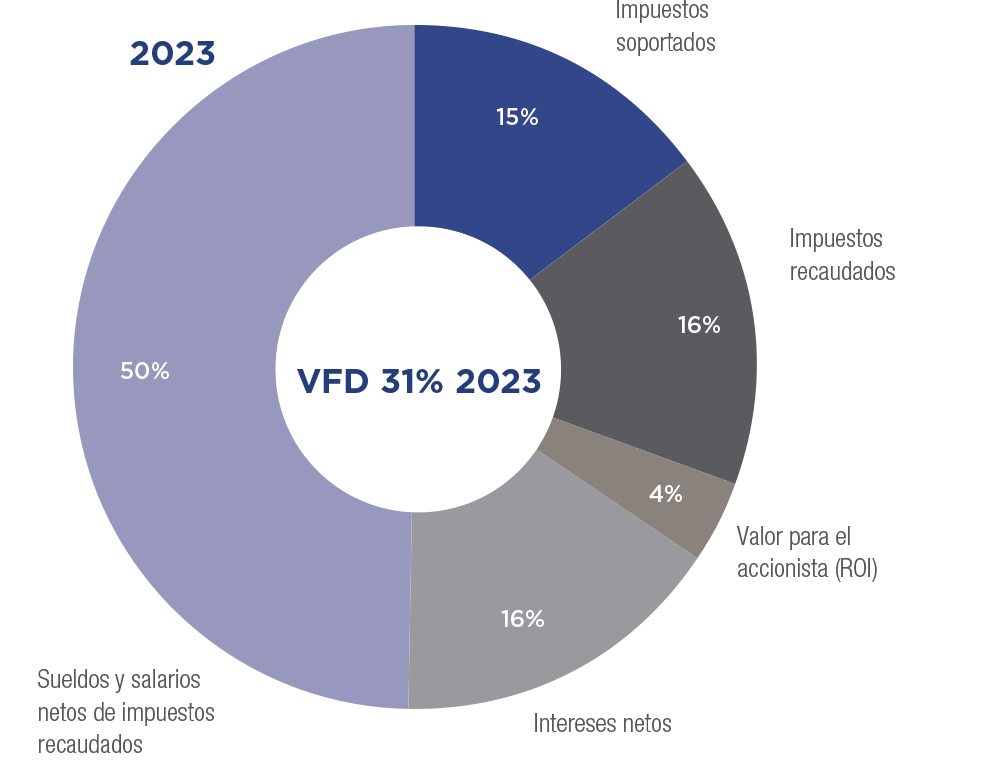

Contribución por área geográfica

La Política fiscal de Grifols establece una conducta responsable en materia tributaria cuyos principios resultan consistentes con los recogidos en las Líneas Directrices de la OCDE para las Empresas Multinacionales (2011). Expresamente determina que Grifols no tiene presencia en territorios calificados como paraísos fiscales y sus operaciones comerciales con terceros en esos o cualesquiera otros territorios se enmarcan en su actividad industrial y comercial ordinaria.

Grifols tributa por los beneficios generados en los territorios donde se desarrolla cada actividad. España, EE. UU., Alemania, Irlanda y Reino Unido concentran más del 70% de los ingresos globales generados por el grupo y los principales complejos industriales y de I+D+i se ubican en estos países principalmente.

|

Millones de euros |

Beneficio* |

Impuesto |

Contribución |

% |

|

EE.UU. |

325,7 |

99,8 |

395,0 |

57% |

|

España |

(0,3) |

31,3 |

190,0 |

27% |

|

Irlanda |

(110,8) |

1,8 |

55,0 |

8% |

|

Alemania |

123,1 |

9,3 |

49,0 |

7% |

|

Resto del mundo |

37,8 |

11,7 |

n/a |

- |

*Beneficio obtenido después de impuestos en 2023 excluyendo dividendos, impairments y desinversiones en empresas del grupo.

** Cuota líquida correspondiente al ejercicio 2023

*** Para la Contribución Tributaria Total de EE. UU. se ha utilizado un tipo de cambio del 1,07898 euro/dólar. En EE.UU. la contribución total ha descendido con respecto al pasado año debido a los ajustes realizados como parte del operational improvement plan. El cálculo de Contribución Tributaria Total excluye Biotest y otras entidades del Resto del mundo.

Contribución tributaria alineada con el desarrollo de la actividad de Grifols

* En Irlanda, no es posible calcular el ratio de contribución tributaria total para 2023 debido a que ha obtenido un resultado negativo en el ejercicio 2023. A pesar de las perdidas obtenidas en 2023, Irlanda ha aumentado significativamente su contribución tributaria total (+11% respecto de 2022).

* * En España, el ratio de contribución tributaria está distorsionado (por encima del 100%) como consecuencia de las pérdidas antes de impuestos obtenidas en 2023. Mientras que esta situación genera un resultado contable negativo, no afecta al pago de impuestos. El deterioro que ocasiona este resultado negativo se considera no deducible a efectos fiscales, por lo tanto, no afecta a la renta gravable del Grupo en España.