Contamos con unos sólidos fundamentales y una clara estrategia de crecimiento enfocada en la rentabilidad. Estamos centrados en nuestro desempeño operativo y financiero para seguir creando valor, capitalizando fortalezas y cumpliendo con los objetivos, prioridades y compromisos adquiridos.

NUESTRA HOJA DE RUTA

- Crecimiento operativo rentable

- Cumplir con nuestros compromisos: ratio de deuda en 4X

- Disciplina financiera y control de costes

- Seguir explorando y capturando oportunidades en China y con Biotest

- Impulsar proyectos de I+D prioritarios y con elevada ventaja competitiva

5 palancas estratégicas

-

Foco en las actividades principales

Foco en las actividades principales

-

Mejorar la experiencia del donante

Mejorar la experiencia del donante

-

Impulsores y creadores del mercado global

Impulsores y creadores del mercado global

-

Optimización continua

Optimización continua

-

Acelerar la innovación

Acelerar la innovación

AVANCES EN 2023

-

Crecimiento robusto y sostenible de los ingresos

+10,9%

CC1

-

Incremento de

suministro

de plasma+10%

-

Disminución del

coste por litro

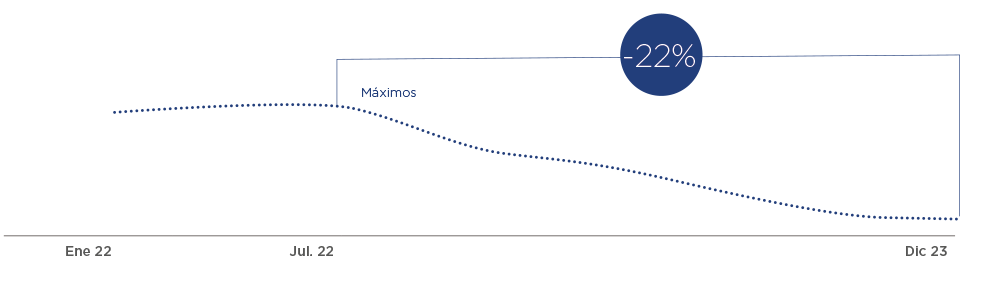

de plasma-22%2

-

Ratio de

desapalancamiento6,3x

-

Acuerdo con Grupo

Haier anunciado$1.800 M

Venta del 20% de SRAAS manteniendo una presencia relevante en China

-

Flujo de caja

operativo3€+300M

(1) Operativo o cambio constante (cc) excluye las variaciones de tipo de cambio del ejercicio.

(2) En relación al pico registrado en julio de 2022.

(3) Excluyendo extraordinarios.

Comprometidos con la creación de valor

2023 ha sido un año de transformación y crecimiento. Hemos cerrado un ejercicio decisivo para acelerar la creación de valor en 2024. Grifols ha cumplido sus compromisos y ha logrado avances significativos en todos los ámbitos, tal y como ponen de manifiesto los resultados operativos y financieros. Además, la alianza estratégica suscrita con el Grupo Haier en China respalda la senda de desapalancamiento.

La exitosa ejecución en 2023 del plan de mejoras operativas anunciado a finales de 2022 se ha traducido en importantes ahorros. Además, Grifols sigue avanzando en su hoja de ruta, encaminada a fortalecer la compañía para seguir asumiendo nuevos retos. El desempeño financiero y la creación de valor para el accionista son nuestros compromisos.

|

Nuestras prioridades |

Facilitadores |

|

Liderazgo más fuerte y organización más eficiente Compañía más eficaz, orientada a resultados, flexible y ágil |

|

|

Preparados para cumplir con los vencimientos de deuda |

|

|

Reducción de deuda Desapalancamiento del balance |

|

|

Mejora de flujos de caja y perfil de gastos Disciplina financiera y control de costes |

|

|

Capturar oportunidades comerciales Desbloquear valor de cartera de productos |

|

|

Biotest Plan sólido para obtener valor |

|

|

China: fortalecer y ampliar nuestra posición |

|

Sólida

Sólida ejecución

Comunicación

Comunicación abierta:

transparencia y

claridad

Resiliencia

Resiliencia demostrada

Fieles a

Fieles a nuestros valores

fundamentales y a la

sostenibilidad

Importante crecimiento de los ingresos

| Grifols | Biotest | Combinado1 | |

| Ingresos | 6.089 | 503 | 6.592 |

| % variación | +6,8% | +39,3% | +8,7% |

| % variación a cc | +9,1% | +39,4% | +10,9% |

| Margen Bruto | 2.396 | 98 | 2.495 |

| % margen | 39,4% | 19,5% | 37,8% |

| Gastos Operativos | 1.585 | 177 | 1.762 |

| % variación a cc | +10,3% | +83,3% | +14,9% |

| EBITDA | 1.265 | (14) | 1.251 |

| % margen | 20,8% | (2,7%) | 19,0% |

| EBITDA ajustado | 1.455 | 19 | 1.474 |

| % margen | 24,0% | 3,9% | 22,4% |

| Beneficio del Grupo | 113 | (54) | 59 |

| % variación | (49,6%) | - | (71,5%) |

Fuerte crecimiento de los ingresos hasta alcanzar máximos anuales. Impulsados por la positiva evolución de las principales proteínas plasmáticas de Biopharma gracias al aumento del suministro de plasma, una robusta demanda subyacente de las proteínas clave, el factor precio y un mix de producto favorable, además de la notable contribución de Biotest.

El margen bruto mejora por la importante reducción del coste por litro de plasma (CPL) en +570 puntos básicos. El plan de mejoras operativas ha optimizado la red de centros de plasma de Grifols, al tiempo que el suministro de plasma sigue creciendo de forma sostenible. La compensación a los donantes se modera, contribuyendo también a la expansión del margen.

Impulso de la rentabilidad a nivel de EBITDA por un mayor rendimiento operativo. Destaca la significativa expansión de márgenes favorecida por el plan de mejoras operativas que, ejecutado al 100%, se ha traducido en más de 450 millones de euros anualizados de ahorro de costes en efectivo gracias, principalmente, a la exitosa implementación de iniciativas para mejorar las operaciones de plasma.

Beneficio del Grupo impactado por gastos financieros elevados.

Para más información consultar Informe de gestión y Cuentas consolidadas 2023

Contribución de nuestras unidades de negocio

Biopharma

Positiva evolución de Biopharma

Ingresos totales

5.558 M

+11% +13,3% cc

GRIFOLS

5.055 M

+8,9%

+11,3% cc

BIOTEST

503 M

INMUNOGLOBULINAS

+17,2% cc

55-60% de ingresos

- Se mantiene la fuerte demanda de las intravenosas (IgIV)

- La subcutánea (IgSC) Xembify® crece por una mayor penetración en mercados clave como EE.UU.

- Objetivo de seguir fortaleciendo la franquicia de Ig en EE.UU. y, en otros países, acelerar la adopción de Xembify®.

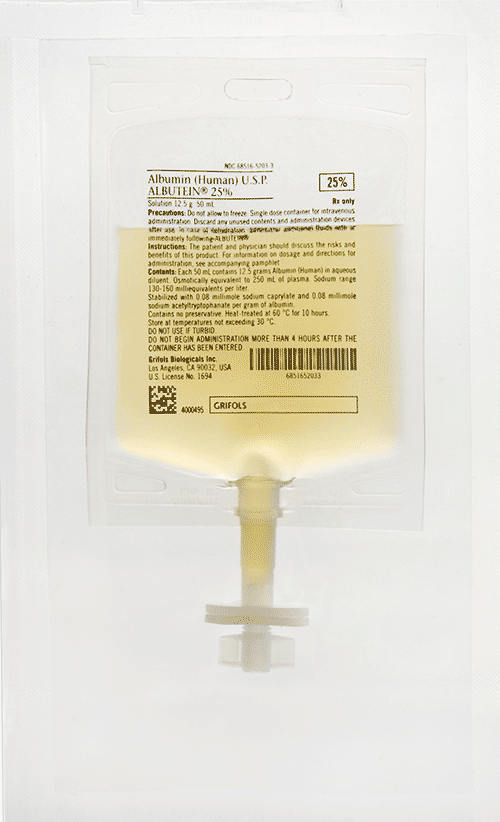

ALBÚMINA

+20,1% cc

10-15% de ingresos

- China impulsa la demanda en la región Asia-Pacífico.

- La innovación comercial de Grifols en el marco del acuerdo con SRAAS permite ampliar el suministro en el país.

- Sólida evolución en los principales países europeos.

ALFA-1 Y PROTEÍNAS ESPECIALES

+2,4% cc

25-30% de ingresos

- Progresiva recuperación de la alfa-1 en países europeos, resultando en un crecimiento del +2,4% cc en el último trimestre

- Lanzamiento en EE.UU. de la prueba AlphaID™ At Home

- Positiva evolución de las Ig hiperinmunes en EE.UU.

Hitos comerciales en 2023

Continuamos reforzando nuestra franquicia de inmunoglobulinas, centrada en el mercado de las inmunodeficiencias de mayor crecimiento, incluyendo primarias (PI) y secundarias (SID), al tiempo que mantenemos el liderazgo en neurología y cuidados intensivos.

Lanzamiento de la inmunoglobulina subcutánea XEMBIFY® en Europa y Australia

España y Reino Unido (Gales) han sido los primeros países de Europa en los que se ha iniciado la comercialización de este medicamento plasmático tras recibir en 2022 la aprobación por parte de varias autoridades sanitarias europeas. Las indicaciones aprobadas incluyen inmunodeficiencias primarias (IDP) y secundarias (IDS). En 2023 también se ha lanzado en Australia.

En EE.UU está disponible desde 2019 y Grifols avanza para obtener la indicación para el tratamiento de la hipogammaglobulinemia e infecciones recurrentes o graves asociadas a la leucemia linfocítica crónica (LLC) de células B, una de las indicaciones con mayor potencial de crecimiento en el ámbito de las IDS.

Primeras exportaciones a China de albúmina de Biotest

La colaboración entre Grifols, Shanghai RAAS y Biotest ha permitido aumentar el abastecimiento de albúmina en China. Grifols dispone de 6 licencias de productos de albúmina en el país y los derechos de distribución de la albúmina de Biotest desde enero de 2023. Grifols suministra la albúmina a través de la plataforma de Shanghai RAAS, con la que mantiene un acuerdo de distribución exclusiva para los próximos diez años (ampliable en 10 años más).

Ampliación del mercado de TAVLESSE® en Europa

TAVLESSE® (fostamatinib), indicado para tratar la trombocitopenia inmune (TPI) en pacientes adultos refractarios a otros tratamientos, ha sido lanzado en la República Checa y Noruega. Además, ha recibido la recomendación del National Institute for Health and Care Excellence (NICE) de Reino Unido. Se trata de la primera terapia no plasmática de Grifols.

Expansión del sellador biológico VISTASEAL™ a nuevos mercados

El sellador biológico VISTASEAL™ para el control de hemorragias quirúrgicas ha sido lanzado en Canadá, Italia, Suiza, Estonia, Lituania, Letonia y Australia. Este producto combina dos proteínas plasmáticas (fibrinógeno y trombina humana) y se administra a través de un innovador dispositivo de Ethicon.

El plasma como prioridad: continúa la mejora de suministro y coste por litro

Incremento de volúmenes

+10%

vs 2022

Reducción de costes

-22%

COSTE POR LITRO DE PLASMA*

-5%

COSTE DE FABRICACIÓN

Centros de plasma

390+

Evolución del coste por litro de plasma (CPL)

Nota: Base 100: 1T-2022; caída del 22% a diciembre 2023 comparado con el pico en julio 2022 (información de EE.UU. excluyendo Biotest)

Mayor volumen de plasma y optimización de centros

- Aumento de donantes únicos hasta 920.000 personas

- Mayor frecuencia de donaciones

- Nuevos equipos de plasmaféresis más eficientes implementados

Diversas medidas contribuyen a mejorar el CPL

- Disminución de la compensación a los donantes.

- Racionalización de la red de centros de plasma.

- Mayores eficiencias en los procesos.

- Optimización de los costes de estructura.

- Mejora de la experiencia de los donantes.

Diagnostic

Diagnostic

Ingresos totales

€670 M

-0,1% +2,3% cc

Iniciamos la recuperación respaldados por el crecimiento de soluciones de tipaje sanguíneo y la evolución en China

TECNOLOGÍA NAT

+0,4%

50-55% de las ventas

- Ampliación del acuerdo hasta 20 años con CTS en EE.UU.

- Mayores ventas de instrumentos en Japón e Indonesia.

TIPAJE SANGUÍNEO

+8,9%

25-30% de las ventas

- Notable crecimiento en la mayoría de los países, si bien destaca EE. UU., Argentina, Brasil y Arabia Saudí.

PROTEÍNAS RECOMBINANTES

+2,3%

15-20% de las ventas

- Fuertes ingresos en las principales regiones, especialmente en EE. UU.

- Importante acuerdo de suministro suscrito por 10 años con un socio de referencia.

Facilitamos las pruebas de compatibilidad pretransfusional en pacientes con mieloma múltiple

La solución sCD38 de Grifols ha recibido el marcado CE. Es la primera proteína recombinante soluble que facilita las pruebas de compatibilidad pretransfusional en pacientes con mieloma múltiple. Esta solución diseñada para bloquear los anticuerpos anti-CD38 demuestra el compromiso continuo de Grifols con la innovación y la seguridad de los pacientes.

AlphaIDTM At Home ya está disponible en EE.UU.

Disponible en EE.UU. desde mayo de 2023, este programa de cribado gratuito permite descubrir fácilmente el riesgo de padecer déficit de alfa-1 (DAAT) mediante una muestra de saliva recogida en casa. Muchas personas con EPOC desconocen que su enfermedad podría tener un componente genético y, por este motivo, organizaciones sanitarias como la OMS y la Fundación EPOC recomiendan realizar pruebas, ya que niveles bajos de la proteína alfa1-antitripsina pueden provocar graves enfermedades pulmonares y/o hepáticas. AlphaIDTM At Home recibió la autorización de la FDA en 2022 y es el primer producto de Grifols autorizado por esta administración para ser utilizado directamente por consumidores.

Bio Supplies

BIO SUPPLIES

Ingresos totales

€160 M

+9,5% +11,3% cc

Grifols sigue maximizando el valor de su cartera de productos de Bio Supplies, más amplia tras la integración de Access Biologicals, que sigue contribuyendo de manera significativa junto con las ventas de plasma hiperinmune a terceros

BIO SUPPLIES BIOPHARMA

+5,1%

55-55% de las ventas

- Incremento por el crecimiento de la actividad tradicional impulsado por los nuevos clientes y una mayor demanda de clientes actuales.

- Menor contribución de ingresos por los medios de cultivo celular por una menor demanda del mercado.

BIO SUPPLIES DIAGNOSTIC

+29,4%

25-30% de las ventas

- Mayor demanda de plasma para diagnóstico y contribuciones fruto de la adquisición de Access Biologicals

- Mejora de márgenes de los hemoderivados gracias al plan de optimización operativa

VENTAS PLASMA HIPERINMUNE

+4,8%

20-25% de las ventas

- Impulso por nuevos contratos

Primeras donaciones de Leukopaks en Estados Unidos

En 2023 comenzaron las primeras donaciones de Leukopaks en EE.UU. Concretamente, en el centro de donaciones especiales (Specialty Plasma Center) de Bio Supplies en Indianápolis. Un Leukopak es un producto que se obtiene a partir de una aféresis o proceso de extracción de un componente específico de la sangre. En este caso, se obtienen del donante los leucocitos o glóbulos blancos (leucaféresis). Los Leukopaks se usan principalmente en la investigación de terapias celulares.

Bio Supplies dispone de una amplia cartera de productos destinados a terapia celular, incluyendo suero masculino AB humano y albúmina. Grifols es líder de mercado en su suministro.

Los Leukopaks, que forman parte de la cartera de productos para terapia celular, hasta ahora eran comercializados solo en Europa. La experiencia de los centros de Alemania ha favorecido la rápida implementación de este proceso en EE.UU., donde Grifols prevé seguir incrementando el número de centros de donación que incorporen este tipo de aféresis para apoyar el crecimiento del negocio de suministro de material celular.

Fortaleciendo el balance

Constatamos nuestro compromiso con el crecimiento sostenible

Un sólido balance con inversiones ya realizadas

21.441 millones de euros a 31 de diciembre de 2023 frente a los 21.534 millones de euros a diciembre de 2022. Las inversiones estratégicas realizadas en los últimos años para impulsar la obtención de plasma y reforzar los proyectos de innovación han sido factores muy relevantes para fortalecer el crecimiento de Grifols.

Control de inventarios, periodos de cobro y pago

Los inventarios se mantienen estables y se sitúan en 3.459 millones euros con una rotación de 308 días (296 días a diciembre de 2022) por el progresivo impacto de la mejora del coste por litro de plasma en un contexto de aumento del suministro. Los periodos medios de cobro y de pago se han mantenido estables en 36 días (36 días en 2022) y 59 días (53 días en 2022). El periodo medio de pago a proveedores de las sociedades españolas que conforman el grupo ha sido de 72 días, replicando el mismo periodo medio del año anterior, situado en 69 días.

Gestión del circulante que favorece la solidez financiera

La optimización de la gestión del capital circulante sigue siendo una palanca para mejorar la solidez financiera. A 31 de diciembre 2023, Grifols cuenta con una fuerte posición de liquidez que asciende a 1.145 millones de euros, incluyendo una posición de caja de 530 millones de euros.

Plan de mejoras operativas y ahorro de costes

Ejecutado íntegramente en 2023 y diseñado para reducir la base de costes, ha permitido mejorar el flujo de caja operativo e impulsar el rendimiento financiero, generando un ahorro anualizado de costes superior a 450 millones de euros. Por el decalaje de aproximadamente nueve meses en la contabilidad de inventarios que aplica en la industria del plasma, la mayor parte de los ahorros se reconocerán en la cuenta de resultados en 2024.

*Todas estas cifras incluyen Biotest, a excepción del periodo medio de pago.

![]()

Total activo

€21.441 M

Posición de liquidez

€1.145 M

Efectivo y otros medios líquidos

€530 M

Avanzamos firmes en nuestro compromiso de desapalancamiento

El desapalancamiento sigue siendo una prioridad y Grifols reitera su compromiso de reducir la deuda de su balance.

A cierre de 2023, el ratio de apalancamiento se redujo a 6,3 veces (7,1 veces a diciembre de 2022 y 9,0 veces a junio de 2022) por la mejora del EBITDA y la generación de flujo de caja operativo, que mejora hasta 208 millones de euros en 2023 (351 millones de euros excluyendo extraordinarios) por el fuerte impulso del negocio y la optimización del capital circulante.

Considerando la desinversión en SRAAS, el ratio se situaría en 5,4 veces (proforma).

La compañía avanza para cumplir con el compromiso adquirido de alcanzar 4,0 veces.

Evolución del patrimonio

A 31 de diciembre de 2023, el patrimonio neto se ha situado en 7.972 millones de euros. El capital social está representado por 426.129.798 acciones ordinarias (Clase A), con un valor nominal de 0,25 euros por acción y 261.425.110 acciones sin voto (Clase B), con un valor nominal de 0,05 euros por acción.

Las acciones ordinarias de Grifols (Clase A) cotizan en el Mercado Continuo Español y forman parte del IBEX- 35 (GRF) y las acciones sin voto (Clase B) cotizan en el Mercado Continuo (GRF.P). Las acciones Clase A y B de Grifols también cotizan en el norteamericano NASDAQ (GRFS) mediante ADRs (American Depositary Receipts).

La compañía mantiene la suspensión del pago de dividendo en efectivo hasta que la deuda se sitúe por debajo de 4 veces / EBITDA, tal y como anunció en septiembre de 2021, tras el acuerdo alcanzado para adquirir Biotest.

![]()

Ratio de apalancamiento a cierre 2023

6,3x

Proforma considerando la desinversión en SRAAS

5,4x

Patrimonio neto

7.972 M

Subvenciones

Las subvenciones recibidas corresponden principalmente, a iniciativas relacionadas con la formación de los trabajadores y trabajadoras y creación de puestos de trabajo.

| Miles de Euros | Subvenciones |

| España | 468 |

| EE. UU. | 1.305 |

Liquidez y recursos de capital

El ratio de apalancamiento se reduce hasta 6,3 veces (5,4 veces proforma considerando la desinversión en SRAAS). La compañía progresa en su objetivo de alcanzar 4 veces. La posición de liquidez ascendió a 1.145 millones de euros, incluyendo una posición de efectivo de 530 millones de euros

Flujos de efectivo de actividades de explotación

En 2023, los flujos netos de efectivo procedentes de actividades de explotación han evolucionado de forma positiva por el fuerte impulso del negocio y por la exitosa ejecución del 100% del plan de mejoras operativas, que se ha traducido en un ahorro de costes superior a 450 millones de euros. Así, los flujos de caja operativos alcanzaron 208 millones de euros (351 millones de euros excluyendo extraordinarios), frente a los -11 millones de euros reportados en 2022.

Flujos de efectivo de actividades de inversión

Los flujos de caja netos destinados a actividades de inversión se han situado en -398 millones de euros, siendo las más representativas las inversiones de capital (CAPEX), por importe de 210 millones de euros. Se han centrado principalmente en las nuevas instalaciones productivas de Biopharma, incluyendo la actualización de las plantas de fraccionamiento de plasma, de purificación de inmunoglobulina y de albúmina de Montreal (Canadá), así como en la nueva planta de albumina de Dublín. También en diversos proyectos relacionados con IT y digitalización.

Flujo de efectivo de actividades de financiación

El flujo de caja de las actividades de financiación asciende a 186 millones de euros.

Recursos de capital y calificaciones crediticias

A 31 de diciembre de 2023, la deuda financiera neta de Grifols se ha situado en 9.416 millones de euros millones de euros millones de euros, excluyendo el impacto de la IFRS 16*.

En 2023, la compañía ha seguido trabajando activamente para reducir su ratio de endeudamiento tanto de forma orgánica como inorgánica a través de desinversiones en ciertos activos. Como parte de la estrategia de reducción de endeudamiento inorgánica, el 29 de diciembre Grifols anunció el acuerdo estratégico suscrito con el Grupo Haier, que incluye la venta del 20% del capital de SRAAS por 1.800 millones de USD.

En diciembre de 2023, el ratio de deuda financiera neta sobre EBITDA se ha situado en 6,3 veces y en 5,4 veces proforma considerando la desinversión en SRAAS. La compañía avanza con paso firme para cumplir con su compromiso de alcanzar 4 veces.

Además, en 2023 Grifols ha seguido optimizando su estructura financiera. Así, a cierre de este informe, el 59% de la deuda de Grifols está referenciada a un tipo de interés fijo. Esta estructura financiera está limitando el impacto de las subidas de tipos de interés, si bien no hay vencimientos significativos de deuda antes de 2025 ni covenants financieros.

Grifols confía en hacer frente a sus vencimientos de deuda de 2025 en el primer semestre de 2024 haciendo uso de los fondos procedentes de la desinversión en SRAAS. Con el apoyo de sus bancos de referencia, Grifols ha definido un plan claro para cumplir oportunamente con los vencimientos previstos, al tiempo que mantiene el firme compromiso de cumplimiento con sus objetivos de reducción de deuda.

*A 31 de diciembre de 2023, el impacto por la aplicación de la IFRS 16 en el importe de la deuda asciende a 997 millones de euros.

| Calificaciones crediticias actuales | Fitch1 | Standard &Poor's2 | Moody's3 |

| Rating corporativo | BB- | B+ | B2 |

| Deuda asegurada senior | BB+ | BB- | Ba3 |

| Deuda no asegurada senior | B+ | B- | Caa1 |

| Perspectiva (Outlook) | Estable | Estable | Negativo |

1. Última revisión en septiembre de 2023

2. Última revisión en enero de 2024

3. Última revisión en marzo 2023

Inversiones de capital (CAPEX) y actividad industrial

En 2023, Grifols ha seguido avanzando en su plan de inversiones de capital, centrado en ampliar y mejorar las instalaciones productivas de sus unidades de negocio. Considerando las inversiones ya realizadas en los últimos años y el mantenimiento de una estricta disciplina en la asignación de recursos de capital, la compañía ha optimizado los recursos destinados a CAPEX. En 2023, las inversiones de capital se han situado en 210 millones de euros, mostrando una disminución en relación a los 298 millones de euros de 2022.

EE.UU.: la FDA aprueba la nueva planta de purificación y llenado de Clayton

La planta de purificación y llenado de inmunoglobulina (Gamunex®-C.) de Clayton (Carolina del Norte) ha recibido la aprobación de la FDA, lo que permite su entrada en funcionamiento cuando se necesite capacidad adicional. Con esta planta Grifols amplía su capacidad de producción de Gamunex hasta en 16 millones de gramos, lo que representa un aumento de más del 70% de la capacidad de producción de inmunoglobulina intravenosa (IgIV) en Clayton.

EE.UU.: operativa la nueva planta de fraccionamiento.

+6 M litros de plasma/año

La nueva planta de fraccionamiento de plasma en Carolina del Norte, con capacidad para fraccionar 6 millones de litros de plasma anuales ya está operativa, lo que permite a Grifols contar con una capacidad adicional de fraccionamiento de 6 millones de litros equivalentes de plasma.

España: avanza la construcción de la planta de fibrina y trombina tópica

Durante 2023, ha seguido avanzando la construcción de la planta de producción de adhesivo de fibrina y trombina tópica de Barcelona, que permitirá ampliar la capacidad de producción hasta 3,3 millones de litros de plasma equivalente anuales para la producción de adhesivo de fibrina y de 6,4 millones de litros de plasma equivalentes anuales para la producción de trombina tópica.

Irlanda: nueva planta de purificación de albúmina

Grifols ha inaugurado su nueva planta de purificación, dosificación y llenado estéril de albúmina en envase flexible de Dublín, con la que la compañía cuadruplica su capacidad de llenado en este formato. Se ha construido aplicando las últimas tecnologías de ecoeficiencia para ahorrar energía y agua, y es un ejemplo del liderazgo de Grifols en diseño e ingeniería industrial.

Canadá: mejora de las instalaciones de fraccionamiento y purificación

Continúa avanzando el proceso de mejora de las instalaciones de Quebec (Canadá), que incluyen una planta de fraccionamiento con capacidad para 1,5 millones de litros de plasma anuales y dos plantas de purificación.

Para más detalle sobre los acuerdos con Egipto y Canadá consultar el capítulo Donantes y pacientes

Operaciones corporativas y adquisiciones

Alianza estratégica con el Grupo Haier

Además de impulsar sinergias para fortalecer el sistema sanitario chino, Grifols venderá un 20% de su participación en SRAAS a Haier por 1.800 millones de USD en efectivo que se destinarán por completo a reducir su deuda. Grifols mantendrá una participación del ~6,58% en SRAAS y un miembro en su consejo de administración.

El 29 de diciembre de 2023, Grifols anunció una alianza estratégica con el Grupo Haier, líder mundial en innovación, para desarrollar el mercado plasmático en China. Ambas compañías explorarán oportunidades para combinar la excelencia de Grifols en plasma y diagnóstico, con la destacada cartera de soluciones para la salud de Haier.

A través de un contrato de compra de acciones, Grifols venderá aproximadamente un 20% de su participación en SRAAS a Haier por 12.500 millones de RMB (1.800 millones de USD) en efectivo a un precio de acción de 9,405 RMB, que representa una prima del 14,96% sobre el precio medio ponderado por volumen de las acciones de SRAAS durante los 20 días de cotización anteriores (8,181 RMB).

Los ingresos de esta transacción, que está sujeta a las condiciones de cierre habituales incluidas las aprobaciones regulatorias, se utilizarán para reducir la deuda de Grifols.

Grifols seguirá manteniendo una participación significativa del ~6,58% en SRAAS, así como un miembro en su consejo de administración.

Se mantienen el 45% de los derechos económicos y el 40% de los derechos de voto de SRAAS en Grifols Diagnostic Solutions (GDS) acordados en 2020.

Desde que establecieron su alianza hace tres años, Grifols y SRAAS han colaborado con éxito en el desarrollo del mercado chino de medicamentos plasmáticos.

Como parte del acuerdo de compra de acciones, Grifols y SRAAS prolongarán su acuerdo de distribución exclusiva de albúmina durante, al menos, los próximos diez años (con posibilidad de ampliar diez años más), con volúmenes mínimos de suministro garantizados durante los próximos cinco años (2024-2028). Se espera que la demanda china de albúmina siga creciendo de forma significativa en los próximos años. Actualmente, representa más del 50% del consumo mundial de albúmina.

![]()

La operación en cifras:

Venta del 20% de SRAAS

1.800 M$ para reducir deuda

Grifols mantiene ~6,58% en SRAAS y 1 miembro en el consejo

Biotest: avanzamos en la integración

La adquisición de Biotest AG es una operación estratégica que contribuye a ampliar y diversificar el suministro de plasma de Grifols; refuerza sus operaciones e ingresos en Europa, Oriente Medio y África; y favorece su desempeño económico a medida que se constata el desarrollo de las proteínas plasmáticas de su pipeline.

El 25 de abril de 2022, Grifols anunció el cierre de la adquisición de la totalidad de las acciones de Tiancheng (Germany) Pharmaceutical Holdings AG, compañía alemana que controlaba el 89,88% de las acciones ordinarias y el 1,08% de las acciones preferentes de Biotest AG. Una vez culminada la operación, que incluyó una OPA por el resto del capital, Grifols controla el 97,13% de los derechos de voto de Biotest AG y cuenta con el 70,18% de su capital social.

Desde el cierre de la adquisición de Biotest por parte de Grifols, la colaboración entre ambas compañías ha ido progresando, especialmente en I+D+i. En 2023 los avances también se han producido en el área comercial, incluyendo mercados clave como Alemania, Brasil, España, Italia y Reino Unido.

Estas colaboraciones fomentan el intercambio de conocimiento y permiten consolidar las carteras de productos, que abarcarán un ámbito geográfico mucho más amplio en beneficio de profesionales de la salud y pacientes.

En este sentido, en febrero de 2024, Grifols ha anunciado resultados positivos del ensayo clínico de fase 3 para el concentrado de fibrinógeno de Biotest. Los siguientes pasos incluyen el inicio de los procesos regulatorios en Europa y EE.UU., país en el que se convertirá en el primer concentrado de fibrinógeno aprobado para la deficiencia adquirida de fibrinógeno, con un mercado potencial valorado hasta 800 millones de dólares.

Los avances de Biotest, que incluyen otras innovaciones como Yimmugo y Trimodulin, refuerzan la posición de Grifols en medicamentos plasmáticos y apuntalan el compromiso de la compañía de dar respuesta a necesidades médicas no cubiertas mediante soluciones innovadoras.

Para más información sobre avances y desarrollo de nuevos productos de Biotest consultar capítulo Innovación.